Μόνιµη έχει γίνει από το 2018 η ρύθµιση για τους ευκαιριακά απασχολούµενους, για τους οποίους ισχύει η ενιαία κλίµακα των μισθωτών-συνταξιούχων, εξασφαλίζοντας έκπτωση φόρου εφόσον το εισόδηµά τους δεν υπερβαίνει τα 6.000 ευρώ

*Του Γιώργου Δ. Χριστόπουλου

Για τα εισοδήματα που αποκτούν οι περιστασιακά ή ευκαιριακά απασχολούµενοι(άνεργοι, νοικοκυρές, φοιτητές,συµµετέχοντες σε προγράµµατα εργασιακής εµπειρίας κ.λπ.) και εφόσον αυτοί δεν είναι επιτηδευµατίες, δηλαδή δεν έχουν κάνει έναρξη εργασιών, έχει εφαρµογή, για λόγους φορολογικής δικαιοσύνης, η ενιαία κλίµακα των µισθωτών/ συνταξιούχων/επιχειρηµατικής δραστηριότητας, υπολογιζόµενου του ποσού της µείωσης φόρου των 1.900 έως 2.100 ευρώ, εφόσον το πραγµατικό τους εισόδηµα δεν υπερβαίνει το ποσό των 6.000 ευρώ και το τεκµαρτό τους εισόδηµα δεν υπερβαίνει το ποσό των 9.500 ευρώ.

Οταν το πραγµατικό εισόδηµα των φορολογουµένων υπερβαίνει το ποσό των 6.000 ευρώ, το υπερβάλλον ποσό φορολογείται σύµφωνα µε την παράγραφο 1 του άρθρου 29: «Τα κέρδη από επιχειρηµατική δραστηριότητα φορολογούνται µε την κλίµακα της παραγράφου 1 του άρθρου 15, αφού προστεθούν σε τυχόν εισοδήµατα από µισθούς και συντάξεις. Για τα κέρδη από επιχειρηµατική δραστηριότητα δεν εφαρµόζονται οι µειώσεις του άρθρου 16».

Οι διατάξεις του άρθρου αυτού εφαρµόζονται και για τους φορολογούµενους που διέκοψαν την επιχειρηµατική τους δραστηριότητα, για το εισόδηµα που απέκτησαν µετά τη διακοπή της. Συνεπώς, φορολογείται ως εισόδηµα από µισθωτές υπηρεσίες το πραγµατικό εισόδηµα που προέρχεται από την περιστασιακή ή ευκαιριακή εργασία, όπως και η τυχόν προκύπτουσα προστιθέµενη διαφορά τεκµηρίων των προσώπων που αποκτούν τα εισοδήµατα αυτά, ενώ λοιπά πραγµατικά εισοδήµατά τους από «κεφάλαιο» και από «υπεραξία µεταβίβασης κεφαλαίου» φορολογούνται µε τους συντελεστές που προβλέπονται για τις συγκεκριµένες αυτές κατηγορίες εισοδήµατος. Οι διατάξεις αυτές ισχύουν από το φορολογικό έτος 2018 και µετά.

Αποστολή της βεβαίωσης για τα εισοδήµατα από περιστασιακά απασχολούµενους:

Οι υπόχρεοι εργοδότες, επιχειρήσεις, φορείς κ.λπ. αποστέλλουν τις βεβαιώσεις ηλεκτρονικά και οι κωδικοί που προσυµπληρώνονται στον πίνακα 4Α του Ε1 είναι οι 301-302, ενώ ο φόρος που παρακρατήθηκε συµπληρώνεται στους κωδικούς 315-316.

Συχνή ερώτηση για τα εισοδήµατα που αποκτούν οι περιστασιακά ή ευκαιριακά απασχολούµενοι:

Συχνά τίθεται η ερώτηση πότε χρησιµοποιείται ο κωδικός 4 του αρχείου (µισθών, συντάξεων και εισοδηµάτων πλην επιχειρηµατικής δραστηριότητας), που αφορά τους κωδικούς 301-302 του πίνακα 4Α του Ε1, και πότε ο κωδικός 6 του αρχείου αµοιβών από επιχειρηµατική δραστηριότητα. Και αυτό συµβαίνει επειδή και µε τον κωδικό 6 δηλώνεται το ακαθάριστο εισόδηµα φυσικών προσώπων (που αφορά τους κωδικούς 403- 404 του πίνακα 4Γ2 – Εισόδηµα από επιχειρηµατική δραστηριότητα), χωρίς δηλαδή να ασκούν επιχειρηµατική δραστηριότητα µε δήλωση έναρξη δραστηριότητας στο µητρώο της ΔΟΥ και οι οποίοι δεν είναι υπόχρεοι σε τήρηση βιβλίων και στοιχείων, όπως π.χ. εισοδήµατα εισηγητών σεµιναρίων, εισοδήµατα αποκτηθέντα µε τίτλο κτήσης κ.λπ., εφόσον οι δικαιούχοι των εισοδηµάτων αυτών δεν ασκούν άλλη επιχειρηµατική δραστηριότητα. Τα πρόσωπα αυτά δεν υποβάλλουν έντυπο Ε3 και τα εισοδήµατα αυτά φορολογούνται εξ ολοκλήρου, χωρίς την αφαίρεση επιχειρηµατικών δαπανών και της κράτησης τελών χαρτοσήµου. Γίνεται, συνεπώς, σύγχυση στην περίπτωση των παραπάνω εισοδηµάτων, ιδίως µε τη φράση «εισοδήµατα αποκτηθέντα µε τίτλο κτήσης» και στις δύο περιπτώσεις.

Ασφαλιστικές εισφορές (ΕΦΚΑ) από 1/2/2019 και στις αποδείξεις δαπάνης (τίτλοι κτήσης): Υπαγωγή στην ασφάλιση:

Το άρθρο 55 του νόµου 4509/2017 ορίζει ότι τα πρόσωπα που αµείβονται µε παραστατικά παρεχόµενων υπηρεσιών (τίτλος κτήσης – πρώην απόδειξη επαγγελµατικής δαπάνης) υπάγονται στην ασφάλιση του ΕΦΚΑ (πρώην ΟΑΕΕ). Η διάταξη εφαρµόζεται σε κάθε περίπτωση προσώπου αµειβόµενου µε παραστατικό παρεχόµενων υπηρεσιών, ακόµη κι αν για το εν λόγω πρόσωπο προκύπτει υποχρεωτική ασφάλιση σε άλλον πρώην φορέα κύριας ασφάλισης για την ασκούµενη επαγγελµατική δραστηριότητα.

Εναρξη εφαρµογής:

∆εδοµένου ότι η εν λόγω απόφαση του υπουργείου Εργασίας, Κοινωνικής Ασφάλισης και Κοινωνικής Αλληλεγγύης δηµοσιεύθηκε στο ΦΕΚ Β’ 6182/31-12-2018, το οποίο όµως κυκλοφόρησε στα τέλη του µηνός Ιανουαρίου 2019, και δεδοµένης της αναπροσαρµογής του βασικού µισθού άγαµου µισθωτού σε 650 ευρώ από 1/2/2019, οι κοινοποιούµενες ρυθµίσεις θα έχουν εφαρµογή σε συµβάσεις που καταρτίζονται από 1/2/2019.

Ασφαλιστικές εισφορές:

- Τα ποσοστά είναι 13,33% για την κύρια σύνταξη και 6,95% για υγειονοµική περίθαλψη(6,45% για παροχές σε είδος και 0,45% για παροχές σε χρήµα), δηλαδή σύνολο 20,28%.

- Οι ανωτέρω ασφαλιστικές εισφορές υπολογίζονται επί της καθαρής αξίας του παραστατικού, όπως αυτή προκύπτει µετά την αφαίρεση του αναλογούντος φόρου και άλλων επιβαρύνσεων (χαρτόσηµο).

- Στις περιπτώσεις που η καθαρή αξία του παραστατικού υπολείπεται του βασικού µισθού άγαµου µισθωτού (σήµερα 650 ευρώ), οι ασφαλιστικές εισφορές υπολογίζονται επί της καθαρής αξίας του παραστατικού και όχι επί του βασικού µισθού άγαµου µισθωτού. Στις περιπτώσεις που η καθαρή αξία του παραστατικού υπερβαίνει το δεκαπλάσιο του βασικού µισθού άγαµου µισθωτού (σήµερα 6.500 ευρώ), οι ασφαλιστικές εισφορές υπολογίζονται επί του δεκαπλάσιου του βασικού µισθού άγαµου µισθωτού.

- Σε περίπτωση που εντός του ίδιου µήνα εκδίδονται για τον ίδιο ασφαλισµένο περισσότερα του ενός παραστατικά παρεχόµενων υπηρεσιών, τα ανωτέρω εφαρµόζονται αυτοτελώς για καθένα εκδιδόµενο παραστατικό.

- Στις περιπτώσεις που για την άλλη ασκούµενη επαγγελµατική δραστηριότητα προκύπτει υποχρέωση ασφάλισης στον πρώην ΟΑΕΕ για άσκηση δραστηριότητας χωρίς υποχρέωση έναρξης επαγγελµατικής δραστηριότητας στη ΔΟΥ (για παράδειγµα ασφάλιση στον ΟΑΕΕλόγω συµµετοχής σε εταιρεία), οι ασφαλιστικές εισφορές που έχουν καταβληθεί εντός του έτους µε βάση τις αποδείξεις δαπάνης λαµβάνονται υπόψη κατά τη διαδικασία της ετήσιας εκκαθάρισης των ασφαλιστικών εισφορών.

Υπολογισµός χρόνου ασφάλισης

Για τον καθορισµό του χρόνου ασφάλισηςεξετάζεται εάν υφίσταται ή όχι γραπτή σύµβαση µεταξύ ασφαλισµένου και αντισυµβαλλόµενου. Για παράδειγµα, στην περίπτωση του φοιτητή(κουτί πάνω) εάν λάµβανε την 1/3/2019 την αµοιβή των 3.000 ευρώ (χωρίς σύµβαση), ο χρόνος ασφάλισης υπολογίζεται όπως στην περίπτωση ύπαρξης σύµβασης µε διάρκεια µεγαλύτερη του µήνα. Ως ηµεροµηνία έναρξης της ασφάλισης θεωρείται η ηµεροµηνία έκδοσης του παραστατικού και ως ηµεροµηνία λήξης της ασφάλισης εκείνη που προκύπτει σύµφωνα µε τον υπολογισθέντα χρόνο ασφάλισης. Η καθαρή αξία του παραστατικού µετά την αφαίρεση του 20% της παρακράτησης και του 3,6% του χαρτοσήµου είναι 2.292,00 ευρώ (3.000,00 µείον 23,6% = 2.292,00). Ο χρόνος ασφάλισης σύµφωνα µε τα ανωτέρω είναι €2.292,00/€650,00 = 3,53, δηλαδή 3 µήνες και 0,53 ηµέρες ασφάλισης και εντέλει 3 µήνες και 1 ηµέρα ασφάλισης. Ηµεροµηνία έναρξης της ασφάλισης είναι η 1/3/2019 και ηµεροµηνία λήξης της ασφάλισης η 1/6/2019.

Ποιος αποδίδει τις ασφαλιστικές εισφορές στο νέο καθεστώς αποδείξεων δαπάνης και ποιον επιβαρύνουν

Η ασφαλιστική εισφορά βαρύνει τον ασφαλισµένο, παρακρατείται από τον αντισυµβαλλόµενο και καταβάλλεται µέχρι το τέλος της τελευταίας εργάσιµης ηµέρας του επόµενου µήνα της έκδοσης του παραστατικού. Ειδικότερα, προβλέπεται ότι ο ασφαλισµένος θα πρέπει να απογράφεται στον ΕΦΚΑ για την ιδιότητά του ως απασχολούµενου µε παραστατικό παρεχόµενων υπηρεσιών (τίτλο κτήσης) πριν από την έκδοση του παραστατικού, και αντίστοιχα ο αντισυµβαλλόµενος-αποδέκτης των υπηρεσιών να έχει απογραφεί ή να απογράφεται ως εργοδότης. Σε περίπτωση εκπρόθεσµης καταβολής των εισφορών, επιβαρύνονται µε τις προβλεπόµενες προσαυξήσεις και βεβαιώνονται προς είσπραξη. Τα ποσά των προσαυξήσεων βαρύνουν τον εκδότη του παραστατικού.

Παράδειγμα: Φοιτητής µε αµοιβή 3.000 ευρώ

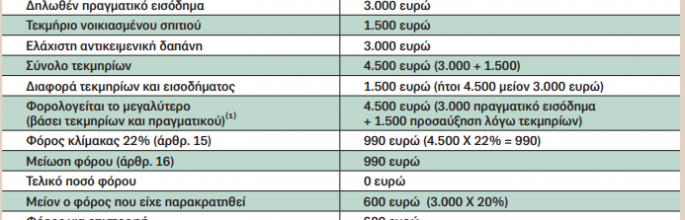

Το 2018, φοιτητής 19 ετών είχε εισπράξει από µία επιχείρηση για έκτακτη αµοιβή, π.χ. διανοµή διαφηµιστικών φυλλαδίων, το ποσό των 1.800 ευρώ και από άλλη για παρόµοιες έκτακτες και ευκαιριακές εργασίες το ποσό των 1.200 ευρώ (για τις οποίες δεν απαιτείται η υποβολή δήλωσης έναρξης εργασιών). Οι καταβολές έγιναν από τις επιχειρήσεις µε απόδειξη επαγγελµατικής δαπάνης (τίτλο κτήσης), τις οποίες εξέδωσαν και παρακράτησαν φόρο 20%, ήτοι 3.000 Χ 20% = 600 ευρώ και χαρτόσηµο 3,6%, ήτοι 3.000 Χ 3,6% = 108 ευρώ. Ο φοιτητής διαµένει σε νοικιασµένο σπίτι και βέβαια υποχρεούται να υποβάλλει δική του δήλωση, γιατί, σύµφωνα µε το άρθρο 67 του ΚΦΕ-Ν. 4172/2013, υποχρέωση να υποβάλλει φορολογική δήλωση (έντυπο Ε1) έχει κάθε φυσικό πρόσωπο, εφόσον έχει την κατοικία του στην Ελλάδα, έχει συµπληρώσει το 18ο έτος της ηλικίας του και αποκτά πραγµατικό ή τεκµαρτό εισόδηµα, φορολογούµενο µε οποιονδήποτε τρόπο (π.χ. βάσει κλιµακίων ή αυτοτελώς) ή απαλλασσόµενο, ανεξάρτητα από το αν είναι εξαρτώµενο µέλος ή όχι. Επειδή δεν έχει άλλα εισοδήµατα και µένει σε νοικιασµένο σπίτι (π.χ. µε αντικειµενική δαπάνη 1.500 ευρώ) και επειδή το παραπάνω πραγµατικό του εισόδηµα είναι µικρότερο από το εισόδηµα µε βάση τα τεκµήριά του (σηµείωση: τεκµήρια 4.500 ευρώ, ήτοι 1.500 από το σπίτι και 3.000 ευρώ από την ελάχιστη ετήσια αντικειµενική δαπάνη), θα φορολογηθεί ως ακολούθως:

Η παραπάνω περίπτωση του φοιτητή εµπίπτει στις διατάξεις του άρθρου 12 του ΚΦΕ-Ν. 4172/2013 (περ. β’ παρ. 2) και, σύµφωνα µε την ΠΟΛ. 1047/12.2.2015, διενεργείται παρακράτηση σύµφωνα µε τα οριζόµενα στο άρθρο 60 του Ν. 4172/2013. ∆ηλαδή παρακράτηση φόρου µε βάση την κλίµακα της παραγράφου 1 του άρθρου 15 και του άρθρου 16, έπειτα από προηγούµενη αναγωγή του σε ετήσιο. Συνεπώς, σχετικά µε το ποσό των 3.000 ευρώ που δόθηκε από τις επιχειρήσεις µε τίτλο κτήσης (πρώην απόδειξη δαπάνης), δεν έπρεπε να διενεργηθεί καµία παρακράτηση φόρου, µε βάση την κλίµακα της παραγράφου 1 του άρθρου 15 και του άρθρου 16, παρά µόνο να αποδοθεί το χαρτόσηµο και ΟΓΑ χαρτοσήµου, ήτοι 108 ευρώ επί των εν λόγω αµοιβών (3,6% Χ 3.000 ευρώ).

*Ο κ. Γιώργος Χριστόπουλος είναι φοροτεχνικός – οικονοµολόγος µε συγγραφική και διδακτική εµπειρία, µέλος του ∆Σ της ΠΟΦΕΕ, επιστηµονικός – εκπαιδευτικός σύµβουλος της ΕΦΕΕΑ – πρώην καθηγητής ΤΕΙ.