Τα δημοσιονομικά περιθώρια της κυβέρνησης για μέτρα τόνωσης της οικονομίας και το τοπίο που διαμορφώνεται για τις τράπεζες προβληματίζουν τους επενδυτές. Η πίεση στο ΑΕΠ και ο ρόλος των ευρωπαϊκών κονδυλίων και της ΕΚΤ.

Oι ελληνικές μετοχές έχουν έντονα υποαποδώσει σε σχέση με τις ξένες, οι εισηγμένες εταιρείες αντέχουν, η Ευρώπη θα χαμηλώσει τον δημοσιονομικό πήχη βοηθώντας την Ελλάδα να αντιμετωπίσει την πανδημία, ενώ τελικά τα κοινοτικά κονδύλια των επόμενων ετών θα μπορέσουν να αυξήσουν την εγχώρια ζήτηση και να τονώσουν τη διεθνή ανταγωνιστικότητα της χώρας.

Αυτά είναι τα επιχειρήματα των «ταύρων» του Χρηματιστηρίου της Αθήνας, τα οποία όμως -επί του παρόντος τουλάχιστον- δεν πείθουν ούτε την πλειονότητα των αναλυτών, αλλά ούτε και την ίδια αγορά, που λιμνάζει σε χαμηλά επίπεδα τιμών με αναιμικούς όγκους συναλλαγών. Σε κάθε περίπτωση, σχεδόν το σύνολο των αναλυτών θεωρεί πως η τρέχουσα συγκυρία ευνοεί το χτίσιμο τίτλων σε επιλεγμένες μετοχές, με μεσομακροπρόθεσμη προοπτική, όταν μάλιστα κανείς δεν προβλέπει στο ορατό μέλλον αύξηση των διεθνών (και των εγχώριων) επιτοκίων.

«Είμαι αισιόδοξος για το μακροπρόθεσμο μέλλον της εγχώριας χρηματιστηριακής αγοράς και πιστεύω ότι θα αποκομίσουν μεγάλα κέρδη όσοι επικεντρωθούν σε επιλεγμένες μετοχές του Χ.Α.», υποστηρίζει γνωστός χρηματιστηριακός παράγοντας, εκφράζοντας τη θετική του άποψη, κόντρα σε ένα ευρύτερα επιφυλακτικό και αβέβαιο επενδυτικό περιβάλλον.

Σύμφωνα, λοιπόν, με τον συγκεκριμένο παράγοντα, που εκφράζει μια άποψη διαφορετική από αυτή των περισσότερων αναλυτών και ιδίως της ίδιας της αγοράς, η οποία χαρακτηρίζεται από αναιμικό αγοραστικό ενδιαφέρον και έντονη υποαπόδοση σε σχέση με τα διεθνή χρηματιστήρια:

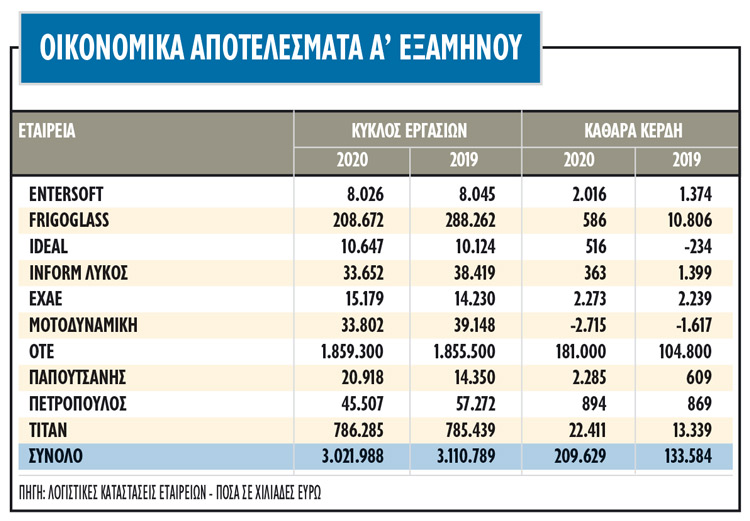

- Οι επιπτώσεις της πανδημίας στις περισσότερες εισηγμένες θα είναι σχετικά περιορισμένες και θα έχουν βραχυμεσοπρόθεσμη διάρκεια. «Εκτιμώ ότι γύρω ή και πάνω από το 35% των εισηγμένων εταιρειών (το πιθανότερο γύρω στο 50%-55%) θα εμφανίσει φέτος κερδοφόρο αποτέλεσμα και κάποιες από αυτές θα ενισχύσουν μάλιστα τις οικονομικές τους επιδόσεις σε σύγκριση με το 2019 (π.χ. κάποιες εταιρείες τροφίμων, κλάδος χημικών, πληροφορική). Επίσης, η πλειονότητα των υπόλοιπων εταιρειών θα υποστεί μεν πλήγματα, τα οποία όμως θα έχουν βραχυμεσοπρόθεσμο χαρακτήρα (θα διαρκέσουν το πολύ έως και το 2021). Τόσο από τα μέχρι τώρα αποτελέσματα του πρώτου εξαμήνου όσο και από το ρεπορτάζ, προκύπτει πως οι περισσότερες εισηγμένες κατάφεραν να αμυνθούν αρκετά ικανοποιητικά απέναντι στην κρίση. Οι εξαγωγές έχουν επιδείξει στοιχεία αντοχής (σταθερές στο πρώτο εξάμηνο χωρίς τα πετρελαιοειδή), ενώ ο τουρισμός κινήθηκε σχετικά καλύτερα σε σύγκριση με άλλες χώρες του ευρωπαϊκού Νότου. Γενικότερα, θα υπάρξουν κλάδοι που θα πληγούν έντονα (π.χ. τουρισμός, λιανικό εμπόριο, μεταφορές), ωστόσο οι επιπτώσεις θα μετριαστούν ως ένα βαθμό από τα κυβερνητικά μέτρα, το χαμηλότερο κόστος των καυσίμων και τα μειωμένα επιτόκια των τραπεζικών χορηγήσεων. Οι τράπεζες, επίσης, θα σπεύσουν να χρηματοδοτήσουν υγιείς επιχειρήσεις που απλά είδαν τις επιδόσεις τους να κατρακυλούν λόγω της πανδημίας».

- Η Ευρωπαϊκή Ένωση και η Ευρωπαϊκή Κεντρική Τράπεζα «πιστεύω ότι θα κρατήσουν μια αρκετά χαλαρή στάση σχετικά με τα δημοσιονομικά και τα τραπεζικά θέματα των χωρών-μελών, επιτρέποντας ελλείμματα και υπέρβαση ορίου κόκκινων δανείων τουλάχιστον και για ολόκληρο το 2021. Αυτό σημαίνει ότι τελικά τη ζημιά θα την πληρώσουμε σε δόσεις και σε βάθος χρόνου, χωρίς να πληγεί βίαια ο παραγωγικός ιστός της χώρας».

- Η Ελλάδα θα έχει τη δυνατότητα εκμετάλλευσης επενδυτικών σχεδίων δεκάδων δισ. ευρώ για τα επόμενα χρόνια, μέσα και από τα κονδύλια του Ταμείου Ανάκαμψης. Φαίνεται να υπάρχει πολιτική βούληση για ουσιαστική αξιοποίηση -και όχι για… ξεκοκάλισμα των συγκεκριμένων κονδυλίων- γεγονός που όχι μόνο θα δημιουργήσει μεγάλη πρόσθετη ζήτηση στην οικονομία, αλλά παράλληλα θα ενισχύσει και την παραγωγικότητα-εξωστρέφεια της χώρας.

- Με δεδομένα τα μηδενικά διεθνή επιτόκια, οι ελληνικές μετοχές δεν διαπραγματεύονται με υψηλότερους πολλαπλασιαστές από τις ξένες.

- Η ένταση με την Τουρκία θα αποκλιμακωθεί, είτε λόγω της πολύ πιθανής αλλαγής προέδρου στις ΗΠΑ, είτε εξαιτίας των δομικών οικονομικών προβλημάτων που αντιμετωπίζει η γειτονική χώρα».

Οι βασικοί κίνδυνοι

Το βασικότερο ερώτημα που θα πρέπει να απασχολεί τους μακροχρόνιους χρηματιστηριακούς επενδυτές, είναι τελικά το πόσο «δημοσιονομικό χώρο» έχει η Ελλάδα και για πόσο χρονικό διάστημα, καθώς οι τρέχουσες εξελίξεις μόνο ερωτήματα και αβεβαιότητα μπορούν να προκαλέσουν.

Με βάση τα στοιχεία του φετινού επταμήνου, τα δημόσια έσοδα εμφανίζουν πτώση 17,7% και το πρωτογενές δημοσιονομικό έλλειμμα διαμορφώθηκε στα 8,2 δισ. ευρώ! Αν κάποιος συνεκτιμήσει ότι το φετινό ΑΕΠ θα είναι περίπου 15-20 δισ. ευρώ χαμηλότερο από πέρσι, τότε αντιλαμβάνεται πόσο μεγάλο θα είναι το πρωτογενές δημοσιονομικό έλλειμμα ως ποσοστό του ΑΕΠ ακόμη και με βάση τα τρέχοντα δεδομένα, σε μια χώρα που έχει πολύ υψηλό δείκτη δημοσίου χρέους.

Πέραν αυτών, η ελληνική κυβέρνηση δηλώνει διατεθειμένη να προχωρήσει και σε νέα μέτρα οικονομικής στήριξης από τον Σεπτέμβριο, στον βαθμό που θα έχουμε δεύτερο κύμα πανδημίας, ενώ τον ίδιο μήνα ο πρωθυπουργός θα εξαγγείλει σειρά μειώσεων σε φόρους και ασφαλιστικές εισφορές, οι οποίες θα ξεκινήσουν να ισχύουν από το 2021. Τι θα μπορούσε να σημάνει κάτι τέτοιο για τα δημοσιονομικά δεδομένα της χώρας, αν την επόμενη χρονιά δεν μπούμε σε τροχιά έντονης ανάπτυξης;

Παράλληλα, ετοιμάζεται νέο ασφαλιστικό νομοσχέδιο το οποίο θα προβλέπει -μεταξύ άλλων- πλήρως ανταποδοτικό και υποχρεωτικό δεύτερο πυλώνα (επαγγελματικά ταμεία). Μια τέτοια κίνηση κινείται αναμφίβολα προς τη σωστή κατεύθυνση μακροπρόθεσμα, ωστόσο θα απαιτεί για τα πρώτα τουλάχιστον χρόνια αυξημένη κρατική χρηματοδότηση (έστω κι αν η υιοθέτηση του νέου συστήματος γίνει σταδιακά) ώστε να πληρώνονται οι σημερινοί συνταξιούχοι. Και όλα αυτά όταν η κυβέρνηση έχει ήδη δεσμευθεί ότι θα καταβάλει στο εγγύς μέλλον και τα ποσά που κέρδισαν οι συνταξιούχοι μέσω δικαστικών αποφάσεων.

Πώς όμως όλα αυτά μπορούν να χωρέσουν στους προϋπολογισμούς του 2021 και του 2022, ιδίως αν καθυστερήσει σημαντικά η φαρμακευτική αντιμετώπιση της πανδημίας; Αρκεί άραγε ένα ελληνικό αίτημα προς την Ευρωπαϊκή Ένωση προκειμένου να της επιτραπεί για το 2021 πρωτογενές πλεόνασμα της τάξεως του 1%;

Η δεύτερη μεγάλη αβεβαιότητα στο Χ.Α. σχετίζεται με τον τραπεζικό κλάδο και αφορά κυρίως:

1. Πόσες θα είναι οι πρόσθετες επισφάλειες που θα προκύψουν μετά την έλευση της πανδημίας και τη μείωση του ΑΕΠ κατά περίπου 6%-10%. Χαρακτηριστικό είναι το στοιχείο ότι δάνεια ανεξόφλητου υπολοίπου περίπου 20 δισ. ευρώ έχουν υπαχθεί στα μέτρα αναστολής καταβολής δόσεων κεφαλαίου και αποτελούν πλέον τη μεγάλη προτεραιότητα, προκειμένου να περιοριστεί ένα νέο κύμα μη εξυπηρετούμενων ανοιγμάτων.

2. Μέχρι ποιο χρονικό σημείο και κατά πόσο η Ευρωπαϊκή Κεντρική Τράπεζα θα χαμηλώσει τον εποπτικό πήχη για τις τράπεζες της Γηραιάς ηπείρου γενικότερα και ειδικότερα για τις ελληνικές; Το όλο ζήτημα με τις τράπεζες περιπλέκεται ακόμη περισσότερο αν συνεκτιμηθεί ότι ήδη το ποσοστό των μη εξυπηρετούμενων δανείων ήταν το υψηλότερο της Ευρώπης, αλλά και το ότι η πορεία πώλησης-διευθέτησης των κόκκινων δανείων επηρεάζεται και αυτή από την αβέβαιη πορεία της εγχώριας οικονομίας. Έτσι ερμηνεύεται η σαφής φετινή υποαπόδοση των μετοχών του τραπεζικού κλάδου στο ταμπλό του Χ.Α., καθώς και η εντονότερη διακύμανση των συγκεκριμένων τίτλων.

Το κακό για την ελληνική κεφαλαιαγορά είναι ότι πολλοί από εκείνους τους ξένους θεσμικούς επενδυτές που για τους δικούς τους λόγους θέλουν να μην τοποθετηθούν στον εγχώριο τραπεζικό κλάδο, απορρίπτουν συνολικά τη χώρα, καθώς οι λοιπές επενδυτικές επιλογές του Χ.Α. (αριθμός μετοχών υψηλής κεφαλαιοποίησης, ETF’s χωρίς μεγάλη τραπεζική εξάρτηση) είναι γι’ αυτούς σαφώς περιορισμένες.

Γενικότερα, η εγχώρια κεφαλαιαγορά, λόγω των περιορισμένων επιλογών της, των φτωχών της επιδόσεων κατά το παρελθόν και των δυσμενών μακροοικονομικών της μεγεθών, δεν αποτελεί πόλο έλξης για τα μεγάλα χρηματιστηριακά «σπίτια» του εξωτερικού. Παρ’ όλα αυτά, η πλειονότητα των αναλυτών εκτιμά ότι η τρέχουσα συγκυρία προσφέρεται για χτίσιμο θέσεων σε επιλεγμένες μετοχές με μακροπρόθεσμο ορίζοντα, επισημαίνοντας τις υψηλότατες αποδόσεις που έχουν δώσει στους κατόχους κατά την τελευταία πενταετία δεκάδες εισηγμένες στο Χ.Α.