Της Ελευθερίας Κούρταλη

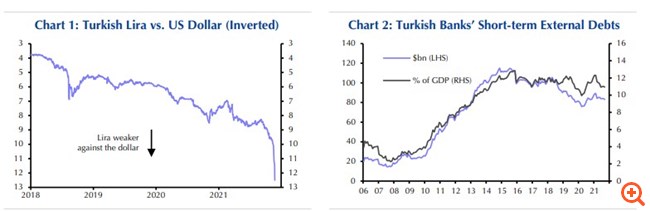

Με την τουρκική λίρα να καταγράφει απώλειες άνω του 10% σήμερα (ενώ νωρίτερα έφτασε να χάνει 15% κατρακυλόντας έως το χαμηλό των 13,45 λιρών ανά δολάριο) και άνω του 20% την τελευταία εβδομάδα (με τις απώλειες από την αρχή του έτους να φτάνουν το 45%), το νόμισμα βρίσκεται πλέον σε έδαφος κρίσης, όπως σημειώνει η Capital Economics. Ο υψηλότερος πληθωρισμός και η επιδείνωση των εγχώριων χρηματοοικονομικών συνθηκών είναι πιθανό να επηρεάσουν αρνητικά την ανάκαμψη της Τουρκίας. Δεδομένων όμως των μικρών εμπορικών και χρηματοοικονομικών δεσμών με τον υπόλοιπο κόσμο και το ότι οι περισσότερες εξωτερικές θέσεις των χωρών των Αναδυομένων Αγορών βρίσκονται σε καλύτερη κατάσταση από ό,τι στο παρελθόν, είναι απίθανο να υπάρξει σημαντική παγκόσμια “μετάδοση”.

Όπως τονίζει η Capital Economics, η κεντρική τράπεζα της Τουρκίας (CBRT) υπέκυψε για άλλη μια φορά στην πολιτική πίεση του Ερντογάν για μειώσεις επιτοκίων, παρά το γεγονός ότι η Τουρκία υποφέρει από πληθωρισμό 20% και κατάρρευση της αξίας της λίρας. Τα σχόλια της κεντρικής τράπεζας μόλις την περασμένη Πέμπτη ότι θα εξετάσει το ενδεχόμενο να τερματίσει τον κύκλο χαλάρωσης τον Δεκέμβριο είναι πλέον παρελθόν υπό το φως του πιο πρόσφατου προκλητικού μηνύματος του Ερντογάν ότι τα υψηλότερα επιτόκια δεν θα μειώσουν τον πληθωρισμό και ότι είναι αποφασισμένος να κερδίσει τον “πόλεμο οικονομικής ανεξαρτησίας” της χώρας.

Δεδομένου αυτού και του ρεκόρ του Ερντογάν να απολύει ανυπάκουους διοικητές κεντρικών τραπεζών, οι ελπίδες ότι η CBRT θα κατευνάσει τους φόβους των επενδυτών και θα βάλει στηρίξει στη λίρα μη μειώνοντας περαιτέρω τα επιτόκια (ή ακόμα και αν τα αυξήσει) μηδενίζονται, τονίζει ο οίκος. Οι απότομες βουτιές της λίρας είναι πιθανό να σφίξουν τις χρηματοοικονομικές συνθήκες της Τουρκίας και θα μπορούσαν τελικά να καταλήξουν να πιέσουν βραχυπρόθεσμα τις τράπεζές της.

Ωστόσο, η παγκόσμια οικονομία φαίνεται να είναι σε καλή θέση για να αντιμετωπίσει την ανανεωμένη αναταραχή στην Τουρκία τους επόμενους μήνες.

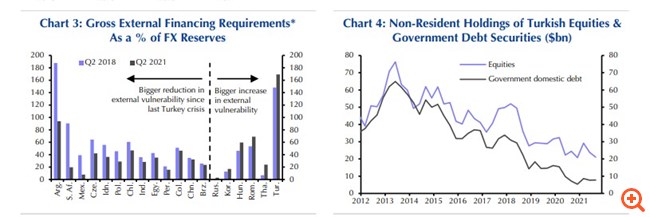

Η ιστορία δείχνει ότι τα νομίσματα των αναδυόμενων οικονομιών με μεγάλα ελλείμματα του ισοζυγίου τρεχουσών συναλλαγών και μεγάλα βραχυπρόθεσμα εξωτερικά χρέη μπορούν να δεχτούν τη μεγαλύτερη πίεση όταν το κλίμα επιδεινωθεί, όπως κατά την κρίση της Τουρκίας το 2018. Αλλά, οι απαιτήσεις εξωτερικής χρηματοδότησης είναι χαμηλές σε σχέση με τα συναλλαγματικά αποθέματα ή έχουν τουλάχιστον βελτιωθεί στις περισσότερες αναδυόμενες αγορές πλέον.

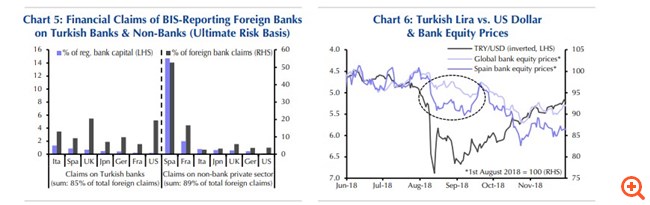

Επιπλέον, οι άμεσες οικονομικές σχέσεις είναι γενικά μικρές και έχουν συρρικνωθεί σημαντικά τα τελευταία χρόνια. Οι μη κάτοικοι έχουν μειώσει τις συμμετοχές τους σε τουρκικές μετοχές και εγχώριους κρατικούς τίτλους σε σχεδόν ασήμαντα επίπεδα, φθάνοντας συνολικά σε 30 δισ. δολάρια. Έτσι, εάν υπήρχε μια κατάρρευση στις τουρκικές αγορές μετοχών και ομολόγων, υπάρχουν περιορισμένα περιθώρια για τους ξένους επενδυτές να πληγούν. Όσον αφορά τους κινδύνους που αντιμετωπίζουν οι ξένοι οφειλέτες, οι τουρκικές τράπεζες έχουν μόνο 10 δισεκατομμύρια δολάρια ξένων δανείων στα βιβλία τους, επομένως οι τραπεζικές πιέσεις δεν θα έχουν σχεδόν καθόλου αντίκτυπο στον δανεισμό στο εξωτερικό, όπως επισημαίνει η Capital Economics.

Οι κίνδυνοι που αντιμετωπίζουν οι ξένες τράπεζες είναι επίσης χαμηλοί, σύμφωνα με τον οίκο. Οι απαιτήσεις τους από τις τουρκικές τράπεζες είναι μικρές σε γενικές γραμμές, και τα δάνεια προς τον μη τραπεζικό ιδιωτικό τομέα της Τουρκίας ισοδυναμούν επίσης με ένα μικρό μερίδιο του κεφαλαίου των ξένων τραπεζών. Η κύρια εξαίρεση είναι η Ισπανία, όπου η BBVA έχει έκθεση στην Τουρκία μέσω της θυγατρικής της Garanti. Όμως, με τα περισσότερα από τα προϋπολογιζόμενα κέρδη της να φέρονται να αντισταθμίζονται από τις κινήσεις των συναλλαγματικών ισοτιμιών, και η ίδια η BBVA να μην αναλαμβάνει όλες τις υποχρεώσεις της Garanti, οι επενδυτές δεν φαίνονται ανήσυχοι, όπως και η BBVA – μόλις ανακοίνωσε τα σχέδιά της να αναλάβει τον πλήρη έλεγχο της Garanti. Έτσι, η επίπτωση για τις ισπανικές και ορισμένες άλλες ευρωπαϊκές τράπεζες μπορεί απλώς να είναι ότι οι μετοχές τους θα συνεχίσουν να υποαποδίδουν κατά τη διάρκεια της κρίσης, όπως έκαναν το 2018.

Βέβαια, όπως προσθέτει η Capital Economics, η χρηματοπιστωτική αναταραχή στην Τουρκία και το χτύπημα στην αγοραστική δύναμη από την υποτίμηση του νομίσματος και τον υψηλότερο πληθωρισμό, θα μπορούσαν να θέσουν την εγχώρια οικονομική ανάκαμψη εκτός πορείας, χτυπώντας τη ζήτηση για αγαθά και υπηρεσίες σε άλλες χώρες.

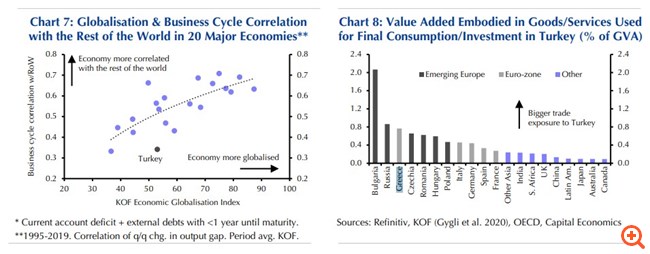

Όμως, η μετάδοση μέσω αυτού του εμπορικού καναλιού θα είναι επίσης περιορισμένη, όπως τονίζει. Όσον αφορά το άνοιγμά της στο εμπόριο και τις διασυνοριακές επενδύσεις, η Τουρκία δεν είναι μια ιδιαίτερα παγκοσμιοποιημένη οικονομία. Κατά συνέπεια, οι διακυμάνσεις στην εγχώρια δραστηριότητα δεν σχετίζονται στενά με αυτό που συμβαίνει αλλού στον κόσμο. Ωστόσο, δεδομένων των στενότερων εμπορικών τους δεσμών, ορισμένες οικονομίες στην αναδυόμενη Ευρώπη θα μπορούσαν να υποστούν ένα μικρό πλήγμα. Μεταξύ των προηγμένων οικονομιών, η Ελλάδα είναι η μόνη με σημαντικούς εμπορικούς δεσμούς, όπως δείχνει και το παρακάτω διάγραμμα.

Συνολικά, όπως καταλήγει η Capital Economics, φαίνεται ότι οι παγκόσμιες επιπτώσεις από τη νομισματική κρίση της Τουρκίας θα είναι περιορισμένες. Τα πράγματα θα μπορούσαν να επιδεινωθούν για τον υπόλοιπο κόσμο εάν ο Ερντογάν διατηρήσει την τρέχουσα στάση του για πολύ καιρό και η λίρα υποχωρήσει αρκετά ώστε να θέσει σε κίνδυνο τις τράπεζες της Τουρκίας. Αυτό θα μπορούσε να επιδεινώσει την όρεξη για ρίσκο αρκετά ώστε να προκαλέσει πτώση νομισμάτων σε άλλες αναδυόμενες αγορές και να προκαλέσει τις κεντρικές τράπεζες, με τη σειρά τους, να σφίξουν περαιτέρω τις νομισματικές συνθήκες.