Ο δανειολήπτης θα μπορεί να πάρει ακόμα και λίζινγκ από άλλες χώρες-μέλη, αλλά και ασφάλειες πυρός και σεισμού.

Τη δυνατότητα ένας Έλληνας να λαμβάνει στεγαστικό δάνειο, για παράδειγμα, από γερμανική τράπεζα και την ασφάλεια του σπιτιού από μια ισπανική ασφαλιστική εταιρεία, προβλέπει η νέα ευρωπαϊκή οδηγία για την αγορά στεγαστικών δανείων.

Αυτό προκύπτει από την ανταλλαγή επιστολών μεταξύ Κομισιόν και Ευρωπαϊκής Τραπεζικής Αρχής (ΕΒΑ) για αλλαγή της σχετικής οδηγίας (MCD) για τα στεγαστικά δάνεια. Οι σχετικές αλλαγές βρίσκονται τώρα σε φάση επεξεργασίας και διαβούλευσης από την Ευρωπαϊκή Επιτροπή, τις ευρωπαϊκές τραπεζικές ενώσεις και εποπτικές Αρχές.

Με τις αλλαγές αυτές, ένας έλληνας δανειολήπτης θα μπορεί να λαμβάνει προτάσεις από διαφορετικές τράπεζες από άλλες χώρες-μέλη της ευρωζώνης, οι οποίες μάλιστα θα έχουν κοινή παρουσίαση, ώστε να είναι συγκρίσιμες. Θα δίνεται περισσότερος χρόνος για να πάρει απόφαση και να κάνει τις συγκρίσεις ή να αλλάξει γνώμη. Θα μπορεί να χρησιμοποιεί μεσίτη και χρηματοδότηση μέσω άλλου γραφείου αντιπροσώπευσης ή ακόμα και λίζινγκ από άλλες χώρες-μέλη, ενώ οι ασφάλειες πυρός και σεισμού μπορεί να είναι από διαφορετικές ασφαλιστικές.

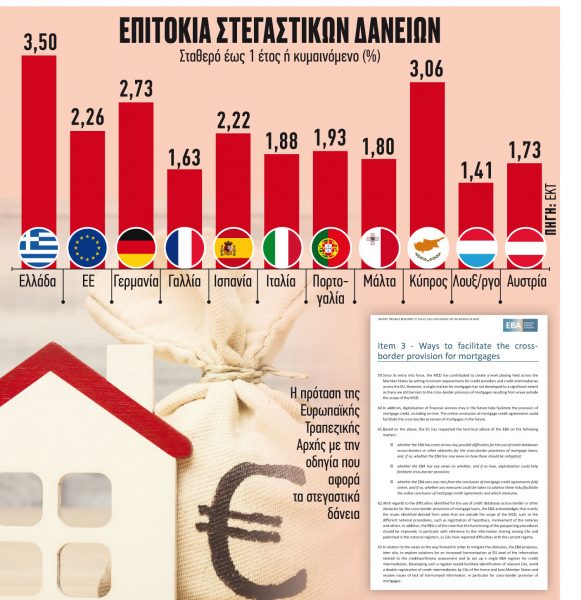

Αν συνέβαινε αυτό σήμερα, ο υποψήφιος δανειολήπτης θα μπορούσε να ζητήσει προσφορά για στεγαστικό δάνειο από γαλλική τράπεζα με κυμαινόμενο επιτόκιο σήμερα 1,63%, από τράπεζα της Μάλτας με 1,80% ή Αυστρίας και Πορτογαλίας με 1,73% και 1,93%, αντίστοιχα. Ακόμα και από τράπεζα του Λουξεμβούργου με επιτόκιο 1,41%, αντί για το αντίστοιχο ελληνικό στο 3,50%. Ωστόσο, τραπεζικά στελέχη εξηγούν ότι ο πιστωτικός κίνδυνος πάλι θα σχετίζεται με τον κίνδυνο της χώρας, οπότε το τελικό επιτόκιο, για παράδειγμα για έναν έλληνα ή γερμανό δανειολήπτη, θα είναι διαφορετικό ακόμα κι αν προσφέρεται από την ίδια τράπεζα για το ίδιο ακριβώς στεγαστικό δάνειο και ακίνητο. Από την άλλη πλευρά, η ενίσχυση του ανταγωνισμού θα πιέσει τα επιτόκια προς τα κάτω, καθώς οι προτάσεις για την αλλαγή της οδηγίας επιτρέπουν και την ελεύθερη λειτουργία μεσιτικών γραφείων και γραφείων αντιπροσώπευσης τραπεζών και άλλων οργανισμών (π.χ. λίζινγκ και πιστώσεων) εντός ευρωζώνης.

Από τη γνωμοδότηση της ΕΒΑ προκύπτει ότι θα πρέπει να γίνουν δομικές αλλαγές, καθώς η δυσκολία εντοπίζεται κυρίως σε γραφειοκρατικά και νομικά ζητήματα κάθε χώρας-μέλους της ευρωζώνης, παρά σε θέματα που σχετίζονται με την ενιαία ευρωπαϊκή αγορά. Ενδεικτικά, αναφέρονται διαφορετικά πλαίσια στην καταχώριση τίτλων ιδιοκτησίας (υποθηκοφυλακεία), διαφορετικά φορολογικά συστήματα και συστήματα πιστοληπτικής αξιολόγησης.

Στο πλαίσιο αυτό, προτείνεται η ενοποίηση συστημάτων και εναρμόνιση των θεσμικών πλαισίων. Καθώς αυτό απαιτεί χρόνο και μεγάλες αλλαγές σε κάθε χώρα-μέλος, η ΕΒΑ προτείνει τη δημιουργία κοινών μητρώων και βάσεων δεδομένων, όπου θα έχουν ενιαία πρόσβαση οι αρμόδιες εθνικές Αρχές και τα πιστωτικά ιδρύματα. Ειδικότερα, σε ό,τι αφορά την πρόβλεψη διασυνοριακών στεγαστικών δανείων, οι κυριότερες προτάσεις προβλέπουν:

- Ελεύθερη επιλογή του δανειολήπτη να επιλέξει από άλλη ασφαλιστική ή ασφαλιστικές εταιρείες τις ασφαλιστικές καλύψεις για το στεγαστικό δάνειο και όχι της εταιρείας με την οποία η τράπεζα κάνει σταυροειδείς πωλήσεις.

- Κοινά συστήματα και βάσεις δεδομένων για καταχώριση τίτλων ιδιοκτησίας, πιστοληπτικής αξιολόγησης για δανειστές ανά τραπεζικό ίδρυμα ή άλλον οργανισμό πιστώσεων, λίζινγκ ή ασφαλίσεων.

- Ενιαία φόρμα για όλες τις τράπεζες όταν κάνουν προσφορές στους δανειολήπτες, ώστε οι προσφορές να είναι συγκρίσιμες.

- Απλοποίηση της συνολικής διαδικασίας από την αρχή μέχρι το τέλος, περιλαμβανομένων των κειμένων στα συμβόλαια.

- Αύξηση του χρόνου υπαναχώρησης από την προθεσμία της προσφοράς από επτά σε 14 ημέρες, ώστε οι δανειολήπτες να έχουν περισσότερο χρόνο να λαμβάνουν πιο πολλές προσφορές και να τις μελετούν καλύτερα.

- Εναρμόνιση του θεσμικού και εποπτικού πλαισίου για μεσάζοντες, όπως μεσίτες και γραφεία αντιπροσώπευσης.

- Οι συναλλαγές (αγορά κατοικίας από τον μεσίτη) θα αντιμετωπίζεται όπως οι αγορές μέσω πιστωτικών και χρεωστικών καρτών εντός ευρωζώνης.

- Διεύρυνση της έννοιας «πίστωση» στην οποία θα εμπεριέχεται και η δυνατότητα της χρηματοδοτικής μίσθωσης (leasing).

- Η τεχνολογία μπορεί να χρησιμοποιηθεί για ελέγχους και ανταλλαγές δεδομένων, όμως όσον αφορά υποθηκοφυλακεία και άλλα νομικά και γραφειοκρατικά θέματα θα απαιτείται η ανθρώπινη παρέμβαση, τουλάχιστον μέχρι την πλήρη ενοποίηση και εναρμόνιση της αγοράς