Μια δεύτερη ευκαιρία να δραστηριοποιηθούν επιχειρηματικά διεκδικούν ήδη 1.400 υπερχρεωμένα πρόσωπα που κήρυξαν πτώχευση. – Ποιες είναι οι προϋποθέσεις

«Βροχή» αιτήσεων πτώχευσης, βάσει του Νόμου 4818/2021, καταθέτουν φυσικά πρόσωπα με εμπορική δραστηριότητα ή όχι που αδυνατούν να αποπληρώσουν τις οφειλές τους σε τράπεζες και ασφαλιστικά ταμεία. Το νομοθετικό πλαίσιο για τη «δεύτερη ευκαιρία» δίνει, υπό συγκεκριμένες προϋποθέσεις, τη δυνατότητα σε φυσικά πρόσωπα να απαλλαγούν από τα χρέη τους και σε ορίζοντα τριετίας ή και ενός χρόνου (εάν διαθέτουν ακίνητη περιουσία) να κάνουν καινούργια αρχή, να δραστηριοποιηθούν, εκ νέου, επιχειρηματικά.

Η απαλλαγή από τα χρέη φαίνεται ότι αποτελεί ισχυρό δέλεαρ, με αποτέλεσμα περίπου 1.400 φυσικά πρόσωπα να έχουν κάνει χρήση των συγκεκριμένων διατάξεων το 2022. Υπολογίζεται, δηλαδή, ότι κατετίθεντο περίπου έξι αιτήσεις ανά εργάσιμη ημέρα την περυσινή χρονιά.

«Μέσω της πτώχευσης και της απαλλαγής του φυσικού προσώπου από τα χρέη του παρέχεται στον οφειλέτη δεύτερη ευκαιρία να επαναδραστηριοποιηθεί, αναλαμβάνοντας εκ νέου επιχειρηματική δραστηριότητα. Συγχρόνως εξυπηρετείται η εθνική οικονομία, διότι σε διαφορετική περίπτωση ο οφειλέτης θα παρέμενε εγκλωβισμένος σε μια διαρκή χρεωστική θέση, από την οποία δεν θα μπορούσε να εξέλθει και θα κατέφευγε στην παραοικονομία», αναφέρει στην «Κ» ο δικηγόρος Βαγγέλης Τρανώρης. Ποιες, όμως, είναι οι απαιτούμενες προϋποθέσεις;

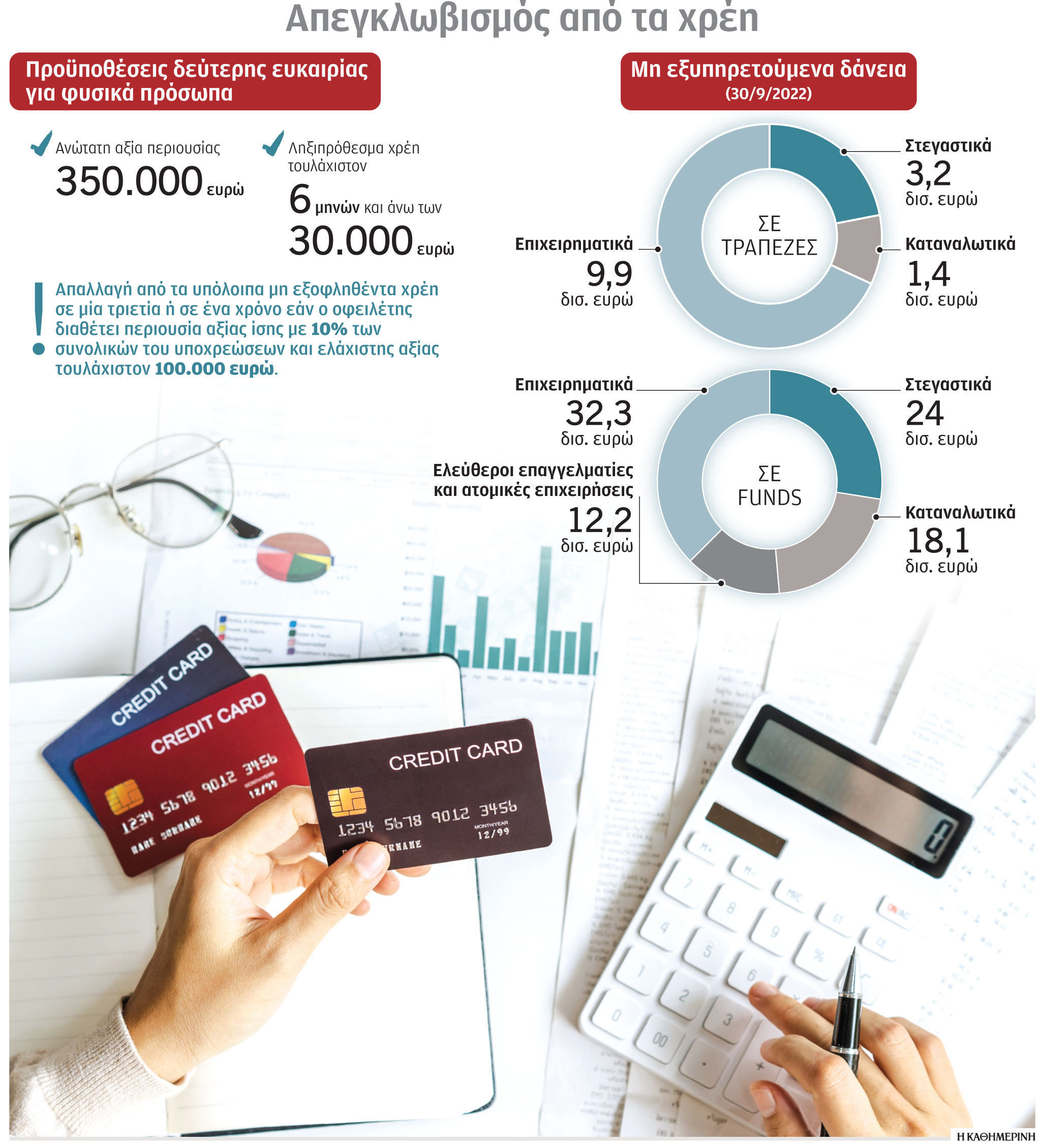

Στις λεγόμενες πτωχεύσεις μικρού αντικειμένου, για να τεθεί ο οφειλέτης σε καθεστώς χρεοκοπίας πρέπει το σύνολο της περιουσίας του (κινητά, ακίνητα κ.τ.λ.) να μην υπερβαίνει το ποσό των 350.000 ευρώ. Οπως εξηγεί ο κ. Τρανώρης, απαιτείται ακόμη να βρίσκεται σε κατάσταση παύσης πληρωμών, δηλαδή να αδυνατεί να καταβάλει τις ληξιπρόθεσμες υποχρεώσεις του προς το Δημόσιο, τους φορείς κοινωνικής ασφάλισης ή τα πιστωτικά – χρηματοδοτικά ιδρύματα, σε ύψος τουλάχιστον 60% των συνολικών ληξιπρόθεσμων υποχρεώσεών του. Η παύση πληρωμών θα πρέπει να είναι για περίοδο τουλάχιστον έξι μηνών και η μη εξυπηρετούμενη υποχρέωση θα πρέπει να υπερβαίνει τις 30.000 ευρώ. Σε περίπτωση που εντός 30 ημερών από την υποβολή της αίτησης (στο ηλεκτρονικό μητρώο φερεγγυότητας) δεν υπάρξει παρέμβαση κατά αυτής ή υποβληθεί παρέμβαση που αφορά μόνο τον διορισμό συνδίκου, το πτωχευτικό δικαστήριο με μόνη την παρέλευση του παραπάνω χρονικού διαστήματος εκδίδει απόφαση κήρυξης του οφειλέτη σε κατάσταση πτώχευσης.

«Από την επισκόπηση της νομολογίας, η πλειοψηφία των δημοσιευμένων αποφάσεων κάνει δεκτές τις υποβληθείσες αιτήσεις πτώχευσης», σημειώνει ο κ. Τρανώρης. Η ελκυστικότητα του καθεστώτος της δεύτερης ευκαιρίας αποδίδεται στο γεγονός ότι ο οφειλέτης – φυσικό πρόσωπο απαλλάσσεται πλήρως από το υπόλοιπο των χρεών που παραμένει μη εξοφληθέν μετά την περάτωση της πτώχευσης, με μόνη προϋπόθεση την παρέλευση τριετίας από τον χρόνο κήρυξης της πτώχευσης. Ωστόσο, ακόμη και αν ο οφειλέτης δεν ενταχθεί στις ρυθμίσεις επειδή δεν διαθέτει περιουσία, η καταχώρισή του στο ηλεκτρονικό μητρώο φερεγγυότητας (ως μη κηρυχθείς σε πτώχευση) αρκεί για να απαλλαγεί από τα χρέη του και σε μία τριετία να επαναδραστηριοποιηθεί επιχειρηματικά.

Ο νόμος δίνει τη δυνατότητα σε φυσικά πρόσωπα να απαλλαγούν από τα χρέη τους και σε ορίζοντα τριετίας ή ενός χρόνου να κάνουν ένα νέο ξεκίνημα.

Επίσης, «η τριετής προθεσμία συντέμνεται σε ένα έτος εφόσον πρόκειται για οφειλέτη, η κύρια κατοικία του οποίου ή άλλα πάγια σημαντικά στοιχεία περιλαμβάνονται στην πτωχευτική περιουσία που υπερβαίνουν σε αξία το 10% των συνολικών του υποχρεώσεων και η ελάχιστη αξία τους δεν υπολείπεται των 100.000 ευρώ», τονίζει ο δικηγόρος Βαγγέλης Τρανώρης.

Πρακτικά, εάν ένα φυσικό πρόσωπο οφείλει 300.000 ευρώ και διαθέτει περιουσιακά στοιχεία 90.000 ευρώ, τότε αυτά εκποιούνται με στόχο την ικανοποίηση των πιστωτών και το υπολειπόμενο ποσό (210.000 ευρώ) διαγράφεται. Αντίθετα, εάν οφειλέτης χρωστάει 150.000 ευρώ και διαθέτει περιουσία 350.000 ευρώ, αυτή εκποιείται για την αποπληρωμή των πιστωτών, με το υπόλοιπο τμήμα της περιουσίας να παραμένει στην κυριότητα του φυσικού προσώπου.

Η πρώτη κατοικία

Οσον αφορά την προστασία της κύριας κατοικίας προβλέπεται μόνο για φυσικά πρόσωπα που ανήκουν στους ευάλωτους οφειλέτες και διαθέτουν κάποιες από τις τρεις προϋποθέσεις. Εχουν κηρυχθεί σε κατάσταση πτώχευσης, προχωρεί η διαδικασία της αναγκαστικής εκτέλεσης (εις βάρος της κύριας κατοικίας) ή έχει καταρτιστεί σύμβαση αναδιάρθρωσης (μεταξύ οφειλέτη και φορέα κοινωνικής ασφάλισης).

Σε κάθε περίπτωση, μέχρι να παρέλθει είτε η τριετία είτε ο ένας χρόνος (εφόσον ο οφειλέτης διαθέτει ακίνητη περιουσία), το φυσικό πρόσωπο δεν είναι δυνατό να επαναδραστηριοποιηθεί επιχειρηματικά καθώς βρίσκεται σε καθεστώς πτώχευσης, έχοντας τη δυνατότητα εξασφάλισης ελάχιστου εγγυημένου εισοδήματος που είναι ακατάσχετο.

Οι επιχειρήσεις έκλεισαν, τα χρέη έμειναν…

Ποια είναι τα χαρακτηριστικά των φυσικών προσώπων για τα οποία αποτελεί μονόδρομο η πτώχευση; Ως επί το πλείστον, οι οφειλέτες που ζητούν δεύτερη ευκαιρία διέθεταν ατομικές επιχειρήσεις που διέκοψαν τη δραστηριότητά τους πριν από αρκετά χρόνια, με αποτέλεσμα τη συσσώρευση χρεών σε Δημόσιο, τράπεζες και ασφαλιστικά ταμεία.

Ενδεικτικά, επικεφαλής ομόρρυθμης εταιρείας καθαρισμού κτιρίων, που έπαυσε να δραστηριοποιείται το 2013, εντάχθηκε σε καθεστώς πτώχευσης διότι παραμένει τα τελευταία χρόνια άνεργη, ενώ οι αποδοχές του συζύγου της είναι πολύ χαμηλές. Εχει συσσωρεύσει χρέη άνω των 310.000 ευρώ που σχετίζονται με στεγαστικά, προσωπικά και επαγγελματικά δάνεια και πιστωτικές κάρτες, και διαθέτει ένα ακίνητο και ποσοστό 50% εξ αδιαιρέτου σε αγροτεμάχιο, των οποίων η αξία υπολείπεται του συνόλου των οφειλών.

Σε άλλη περίπτωση, οικογενειακή επιχείρηση εμπορίας ειδών αργυροχοΐας με σημαντικό αριθμό υποκαταστημάτων εντός και εκτός Αττικής, λόγω της χρηματοπιστωτικής κρίσης, κατέρρευσε το 2009. «Μαζί με τις εταιρείες επήλθε και η προσωπική οικονομική μου κατάρρευση και ολοκληρωτική καταστροφή μου, αφού εξάντλησα κάθε ταμειακό απόθεμα και δυνατότητα δανειοδότησης. Από την προσπάθεια διάσωσης των δύο εταιρειών προέκυψε η σημερινή υπερχρέωσή μου, δεδομένου ότι όλα μου τα χρέη προήλθαν αποκλειστικά και μόνο από την παροχή εγγυήσεών μου στα ανοικτά δάνεια κίνησης που αναγκαστικά προσέφυγαν οι δύο εταιρείες στις οποίες συμμετείχα», αναφέρει σε αίτηση πτώχευσης το φυσικό πρόσωπο – πρώην επιχειρηματίας που οφείλει περίπου 560.000 ευρώ σε Δημόσιο, τράπεζες και ασφαλιστικά ταμεία.

Την πτώχευσή του αιτείται και ιδιωτικός υπάλληλος που οφείλει περισσότερα από 110.000 ευρώ, τμήμα των οποίων δημιουργήθηκε λόγω της συμμετοχής του ως ομόρρυθμου εταίρου σε επιχείρηση.